Důchodová reforma startuje

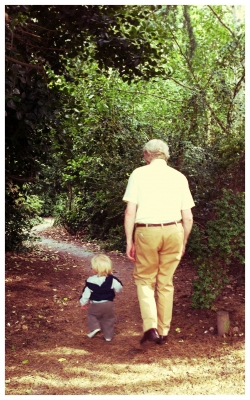

Od 1. ledna 2013 se spouští největší reforma penzí od roku 1989. Dobrovolné spoření pomůže budoucím důchodcům. Nespoléhejte se pouze na stát. Vznikne nový dobrovolný druhý pilíř penzijního systému, který umožní převést občanům 3 procentní body jejich sociálních odvodů na soukromé spoření za předpokladu, že k tomu přidají další 2 procenta ze svých příjmů. „Chceme změnit pohled české společnosti na zajištění ve stáří. Senioři se v historii vždy spoléhali také na svoje úspory a pomoc rodiny. Jen jedinkrát byli zcela závislí na státu, a to posledních 50 let za minulého režimu. Myslet na dobu, kdy nebudu moci pracovat, to byla a je osobní zodpovědnost a přirozenost každého. Proto jsme udělali změny, kterým říkáme důchodová reforma“, řekla Ludmila Müllerová, ministryně práce a sociálních věcí.

Od 1. ledna 2013 se spouští největší reforma penzí od roku 1989. Dobrovolné spoření pomůže budoucím důchodcům. Nespoléhejte se pouze na stát. Vznikne nový dobrovolný druhý pilíř penzijního systému, který umožní převést občanům 3 procentní body jejich sociálních odvodů na soukromé spoření za předpokladu, že k tomu přidají další 2 procenta ze svých příjmů. „Chceme změnit pohled české společnosti na zajištění ve stáří. Senioři se v historii vždy spoléhali také na svoje úspory a pomoc rodiny. Jen jedinkrát byli zcela závislí na státu, a to posledních 50 let za minulého režimu. Myslet na dobu, kdy nebudu moci pracovat, to byla a je osobní zodpovědnost a přirozenost každého. Proto jsme udělali změny, kterým říkáme důchodová reforma“, řekla Ludmila Müllerová, ministryně práce a sociálních věcí.

Při tvorbě legislativní úpravy byl velký důraz kladen na bezpečnost prostředků klientů. V nových fondech budou prostředky klientů odděleny od prostředků správce. „Neefektivní nebo neúspěšné podnikání správce se tak klientů nemůže v žádném případě dotknout. Při ukončení činnosti penzijní společnosti by nedotčené úspory přešly podle rozhodnutí ČNB a přání klientů k novému správci,“ řekl premiér Petr Nečas.

Je vyloučeno zneužití prostředků klientů podvodným jednáním zaměstnance. Každý nákup nebo prodej majetku je prověřen bankou depozitáře, která má prostředky v úschově a pouze tehdy, je-li v souladu se zákonem a zájmy klientů, je vypořádán. Pokud by depozitář při kontrole nebyl důsledný, škodu musí klientům nahradit ze svého majetku. Klienti jsou také chráněni před neúměrnými náklady maximální výší poplatků, kterou stanoví zákon. Vyšší náklady musí správce uhradit ze svého kapitálu

Výhodnost vstupu byla podrobně testována modelem Ministerstva práce a sociálních věcí pro různé úrovně příjmů a pro různé věkové skupiny. Při stejném způsobu zhodnocování vychází výhodnost přibližně pro 50 % obyvatelstva a téměř nezávisí na věku.

Doporučuje se proto, aby klienti nad 50 let volili investiční strategie bez zastoupení akcií a aby dynamický profil s vyšším zastoupením akcií zvážili pouze klienti do 40 let, max. do 45 let. Při takovéto racionální volbě pak zákonitě výhodnost s délkou spoření stoupá, jak ilustrují příklady porovnání se scénářem nezapojení se do druhého pilíře.

Při aplikaci strategie dynamické lze již u středního příjmu (22 tisíc Kč) s vysokou pravděpodobností očekávat zajímavý přínos a vstup se stává výhodný i pro příjmy kolem 20 tisíc Kč. Naproti tomu při aplikaci strategie konzervativní se hranice výhodnosti posouvá k příjmu průměrnému. (Podrobné tabulky najdete v příloze.)

V současnosti je extrémně vysoká závislost českých penzistů na státem organizovaném systému. Až 95 % příjmů důchodců je tvořeno právě důchodem od státu. Takováto situace je pak vystavuje zvýšeným rizikům. To je velmi vysoká závislost, kterou nenajdete nejen v západní Evropě, ale ani v členských zemí EU.

„Pokud dnes připadá na jednoho penzistu 1,8 ekonomicky aktivních obyvatel, za necelých 40 let to bude 1,2 lidí. Schodek důchodového účtu proto neustále roste. Současný systém tedy není při nynějším nastavení dlouhodobě udržitelný,“ řekl premiér.

„Pokud bychom II. pilíř nezavedli, tak bychom měli pouze tři asociální varianty: snížit budoucí penze, zvýšit významně sociální odvody nebo ještě výrazněji posunout věk odchodu do důchodu. Penzisté jsou dnes navíc odkázáni téměř výhradně na stát,“vysvětlil předseda vlády Petr Nečas.

Důchodové spoření, zvláště pokud připočteme dodávaná dvě procenta, umožní nemalé části populace získat vyšší důchody v řádech až několika tisíc korun měsíčně, než pouze z průběžného systému. Úspory vytvořené ve 2. pilíři začnou v horizontu několika desetiletí také významným způsobem přispívat k udržitelnosti státního důchodového systému. V tomto horizontu budou totiž řádově statisícům seniorů vypláceny nižší státní důchody, než by odpovídaly budoucímu vývoji bez důchodové reformy.

Česká republika je jednou z mála bývalých zemí východního bloku, která doposud nezavedla druhý důchodový pilíř založený na penzijních fondech. V ostatních postkomunistických zemích, jako je například Bulharsko, Chorvatsko, Estonsko, Lotyšsko, Polsko nebo Slovensko již pilíř penzijních fondů zavedli.

Historie dnešního systému sahá do doby před více než 100 lety. Tehdy se ale doba strávená v důchodu počítala jen na roky. Dnes je to dvacet i více let a není možné systém průběžného modelu udržet.

Současné výdaje na důchody činí více než 9 % hrubého domácího produktu. I díky druhému pilíři se je podaří udržet v objemu kolem 10 % HDP. Bez zavedení druhého pilíře a bez reformních změn v pilíři prvním by tyto výdaje eskalovaly minimálně na úroveň 12 a více procent HDP.

Důležitá je pro všechny občany starší 35 let zpráva, že na rozhodování mají půl roku, a to do 30. června 2013. Do té doby se musí rozhodnout, zda budou nadále spoléhat jenom na stát, nebo státní důchod doplní celoživotním spořením. Občané mladší se mohou zapojit také, ale nemusí hned v prvním půlroce, mají čas do konce roku, ve kterém jim bude 35 let.

„Proces vstupu je velmi jednoduchý. Po podpisu smlouvy s penzijní společností obdrží klient oficiální potvrzení o registraci, které předá svému zaměstnavateli. Vše ostatní za něj zařídí zaměstnavatel, finanční správa a penzijní společnost,“ říká ministryně práce a sociálních věcí Ludmila Müllerová.

OSVČ si pojistné bude platit sama, stejně jako dnešní pojistné na důchodové pojištění – jen bude 5 % do druhého pilíře posílat na jiný účet. Může platit zálohy nebo může zaplatit pojistné za celý rok najednou po vyúčtování příjmů.

Prostředky důchodového spoření ve 2. pilíři jsou vytvářeny s cílem poskytnout zdroj stabilních příjmů důchodců. Proto je není možné vyčerpat jednorázově, pouze formou pravidelné penze.

Výplata penze je možná nejdříve od vzniku nároku na státní důchod. Kdo si zvolí doživotní penzi, nemusí ve splátkách penze obdržet stejné množství prostředků, jako si naspořil, ale má jistotu, že mu penze bude vyplácena do konce života, a to i v případě, kdy by jeho konto bylo jakoby vyčerpáno.

Doživotní penzi lze spojit i se zajištěním vybrané osoby po dobu tří let po úmrtí příjemce penze. Je nutno počítat, že splátky penze budou ale o něco nižší.

„Kdo chce mít jistotu, že buď on sám, nebo prostřednictvím dědiců vyčerpá všechny naspořené prostředky, může si zvolit penzi na dvacet let. Pokud by takový příjemce penze po nějaké době zemřel, nespotřebovaná rezerva na zbývající roky se jednorázově vyplatí dědicům,“ říká Ludmila Müllerová. Nicméně dodává, že senior, který v důchodovém věku dožije více než oněch dvacet let, musí počítat s poklesem svých příjmů po uplynutí této doby výplaty.

Na rozdíl od státních důchodů je nepochybnou výhodou druhého pilíře osobní vlastnictví prostředků a z toho vyplývající dědické nároky.

Pokud účastník II. pilíře zemře v průběhu spořící fáze – mohou nastat tři situace.

- Budou-li některými dědici nezletilé osoby, pak budou zajištěny ze svého dědického podílu pětiletým pozůstalostním důchodem.

- Dědic starší 18 let, který má smlouvu o důchodovém spoření, získá z dědického podílu další jednorázový vklad ke své smlouvě a jeho budoucí penze, bude znatelně vyšší.

- Konečně dospělý dědic, který smlouvu důchodového spoření nemá, ani si ji nově neuzavřel, bude dědit prostředky ze smlouvy důchodového spoření výplatou hotovosti.

Dědictví v průběhu výplaty penze již nebudu znovu popisovat, protože jsme se jím podrobně zabývali již na předchozím slidu.

„Po startu druhého pilíře se široká veřejnost nově dostane do kontaktu s investičním rozhodováním. Svět investic je velmi různorodý, nabízí mnoho příležitostí, ale obrácenou stranou mince je, že přináší také nemálo rizik,“ říká ministryně práce.

Cílem vlády při tvorbě zákonů k důchodové reformě byla co největší přehlednost pro účastníky spoření. V zákoně o důchodovém spoření proto byly způsoby zhodnocování prostředků omezeny na čtyři možné důchodové fondy. Žádná penzijní společnost nemůže nabídnout důchodových fondů více a žádná nemůže nabídnout důchodových fondů méně.

Kdo preferuje zhodnocování prostředků s nižším kolísáním hodnoty svého účtu, ví, že si má vybrat fond konzervativní nebo fond státních dluhopisů, ve kterých nejsou zastoupeny žádné akcie. Kdo ale spoří delší dobu, měl by pro zajištění ochrany svých prostředků před inflací sáhnout po důchodovém fondu, který už do akcií část prostředků ukládá. Jak napovídají samy názvy, vyvážený fond má podíl akcií nižší, dynamický fond má podíl akcií vyšší a tuto poslední volbu bychom proto doporučovali občanům maximálně do věku 40 – 45 let.

Důležité je, že klient není vázán volbou investiční strategie ani penzijní společnosti po celou dobu trvání smlouvy. Obojí může kdykoli změnit. Ve vybraných situacích dokonce bezplatně.

TZ MPSV

[srp srp srp_number_post_option=’2′ srp_thumbnail_wdg_width=’120′ srp_thumbnail_wdg_height=’120′ srp_wdg_excerpt_length_mode=’words‘]

foto legální fotografie z fotobanky www.pixmac.cz